Le système fiscal espagnol est organisé comme un ensemble d’impôts, qui sont prélevés par les différents niveaux du Trésor public espagnol (État, communautés autonomes et entités locales) afin d’obtenir des recettes coercitives pour financer les dépenses publiques.

Le pouvoir initial d’établir des impôts correspond exclusivement à l’État en vertu de la loi, mais les Communautés autonomes et les Organismes locaux peuvent également établir et imposer des impôts, conformément à la Constitution et à la loi. Toutefois, les autres entités de droit public ne peuvent percevoir que des impôts, et uniquement lorsque la loi le prévoit expressément.

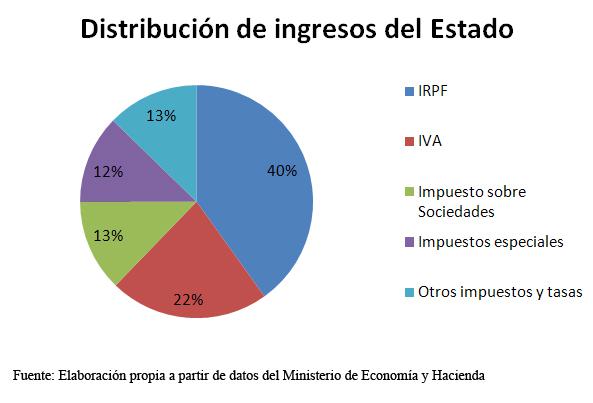

L’actuel

la structure du système fiscal de l’État

est composé des taxes suivantes :

Impôts directs

(

Celles qui imposent les revenus et le patrimoine d’une personne physique ou morale de manière progressive en fonction des revenus et du patrimoine qu’elle possède.

L’impôt sur le revenu des personnes physiques.

Impôt sur le revenu des non-résidents.

L’impôt sur les sociétés.

Impôt sur les successions et les donations.

L’impôt sur la fortune.

Impôts indirects

:

Ceux prélevés sur la circulation des biens et des services.

Taxe sur la valeur ajoutée.

Droits d’accises.

Taxe de transfert et droit de timbre (Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados).